Simplifiez votre compta avec un expert-comptable à vos côtés

Se faire accompagner

🎁 Offre : jusqu’à 4 mois offerts jusqu’au 31/01 ! ⏳ J’en profite

Le Blog de Clementine

Guides, conseils et astuces pour piloter votre activité avec sérénité.

Vous devez remplir votre déclaration de TVA CA3 et vous ne savez pas par où commencer ? Chaque mois ou trimestre, ce formulaire détermine combien de TVA vous reversez à l’État… ou combien vous récupérez. Une erreur peut coûter cher, alors mieux vaut bien comprendre son fonctionnement.

Dans cet article, vous allez découvrir à quoi sert la CA3, qui doit la remplir, où la trouver et surtout comment la compléter étape par étape, sans stress. On vous explique tout, simplement.

La TVA (Taxe sur la Valeur Ajoutée) est un impôt indirect payé par le consommateur final, mais collecté et reversé à l’État par les entreprises. Selon la taille et la situation de l’entreprise, il existe trois régimes de TVA :

La franchise en base de TVA : les micro-entrepreneurs et petites structures en dessous de certains seuils de chiffre d’affaires n’ont pas à facturer la TVA à leurs clients.

Le régime réel simplifié : les entreprises déclarent la TVA une fois par an, avec deux acomptes semestriels.

Le régime réel normal : la TVA est déclarée mensuellement (ou trimestriellement sous conditions) via le formulaire CA3.

La déclaration CA3 est le document officiel utilisé par les entreprises relevant du régime réel normal (ou du mini-réel). Elle sert à déclarer la TVA collectée sur les ventes et la TVA déductible sur les achats. Le formulaire CA3 permet donc de calculer la différence entre les deux montants pour déterminer la TVA à reverser à l’État ou, à l’inverse, le crédit de TVA dont l’entreprise peut bénéficier.

Le formulaire CA3 concerne les entreprises soumises au régime réel normal ou au mini-réel de TVA. Ce sont principalement :

Les sociétés dont le chiffre d’affaires dépasse les seuils de la franchise en base de TVA.

Les entreprises ayant opté volontairement pour le réel afin de récupérer la TVA sur leurs dépenses.

À l’inverse, les micro-entrepreneurs ou les petites structures bénéficiant de la franchise en base de TVA n’ont pas à déposer de CA3, puisqu’ils ne facturent pas la TVA à leurs clients.

La périodicité de la déclaration CA3 dépend du volume de chiffre d’affaires et du régime choisi. Dans la plupart des cas, les entreprises doivent transmettre leur CA3 tous les mois. Cela permet à l’administration fiscale de suivre régulièrement le montant de TVA reversée.

Cependant, certaines sociétés peuvent déposer une CA3 trimestrielle, à condition que le montant de TVA à payer sur l’année ne dépasse pas un certain seuil (4 000€). Cette option allège la gestion administrative tout en restant conforme aux règles fiscales.

Aujourd’hui, la déclaration CA3 se fait exclusivement en ligne. Le formulaire n’existe plus sous format papier (sauf cas exceptionnels). Pour y accéder, il suffit de se connecter à l’espace professionnel sur le site impots.gouv.fr. Une fois connecté, le formulaire CA3 est prérempli avec certaines informations de l’entreprise, ce qui limite les erreurs.

Le remplissage de la CA3 demande rigueur et précision. Chaque cadre correspond à une étape du calcul de la TVA.

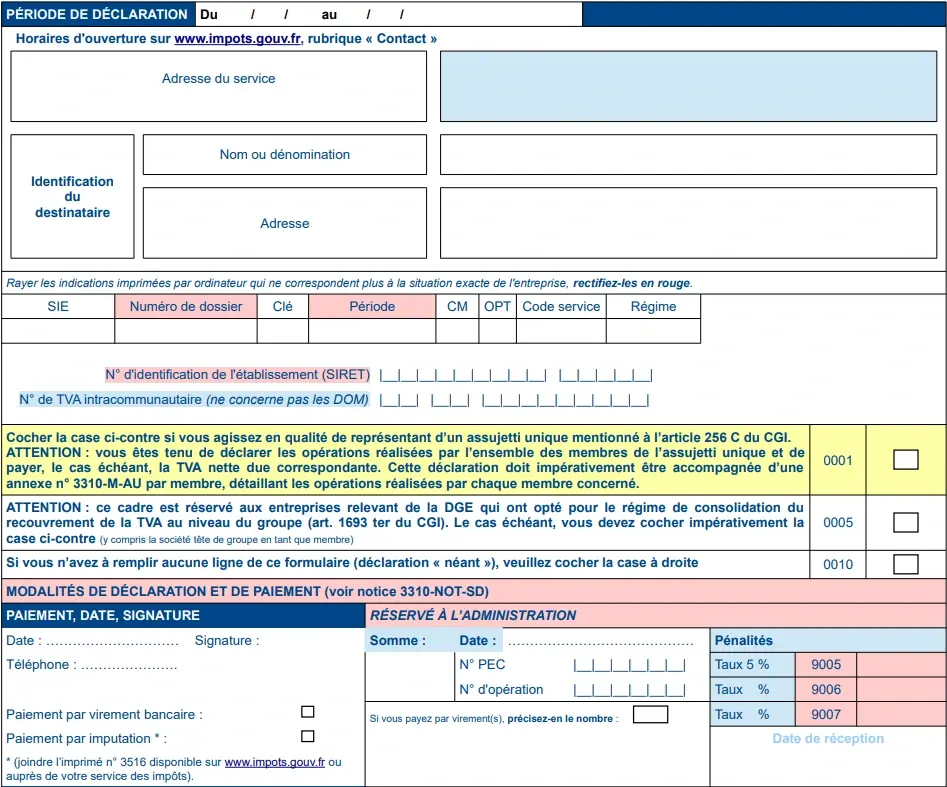

Avant d’entrer dans le cœur de la déclaration, certaines informations doivent être complétées. Il s’agit principalement de l’identification de votre entreprise :

Vos coordonnées complètes (dénomination sociale, siège social, etc.)

Votre numéro SIRET

Votre numéro de TVA intracommunautaire

Ces données permettent à l’administration fiscale d’associer la déclaration CA3 à votre entreprise et d’éviter toute erreur d’affectation.

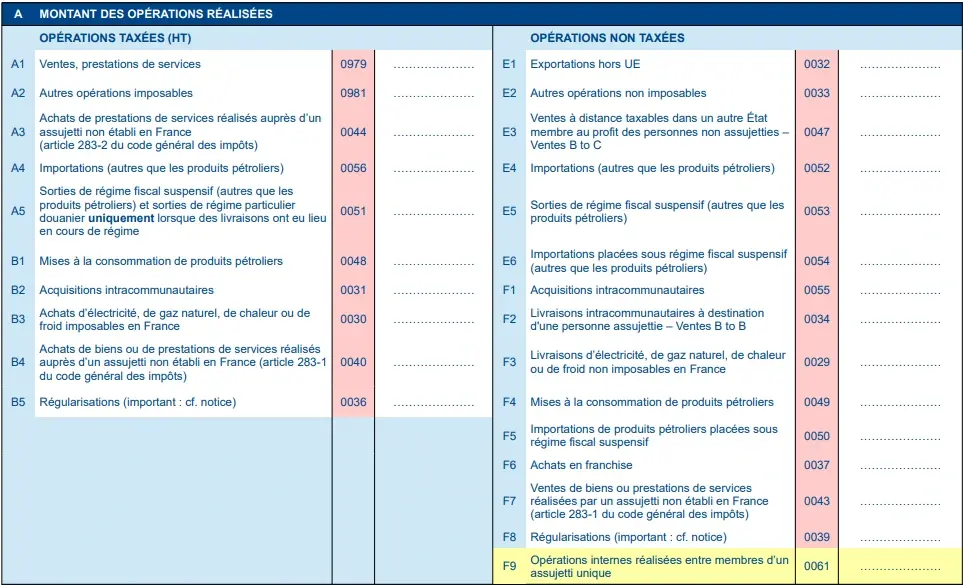

Dans cette partie, vous allez renseigner toutes les opérations imposables, qu’il s’agisse de ventes en France, d’opérations intracommunautaires ou de transactions réalisées à l’étranger. Les principales lignes à compléter sont :

Ligne A1 : le chiffre d’affaires HT de vos ventes imposables, y compris les opérations intracommunautaires.

Ligne A2 : les opérations qui ne constituent pas du chiffre d’affaires (par exemple des subventions).

Ligne B2 : le montant HT des acquisitions intracommunautaires.

Ligne E1 : les exportations hors Union Européenne.

Ligne F1 : les acquisitions intracommunautaires.

Ce cadre est fondamental car il sert de base pour le calcul de la TVA collectée.

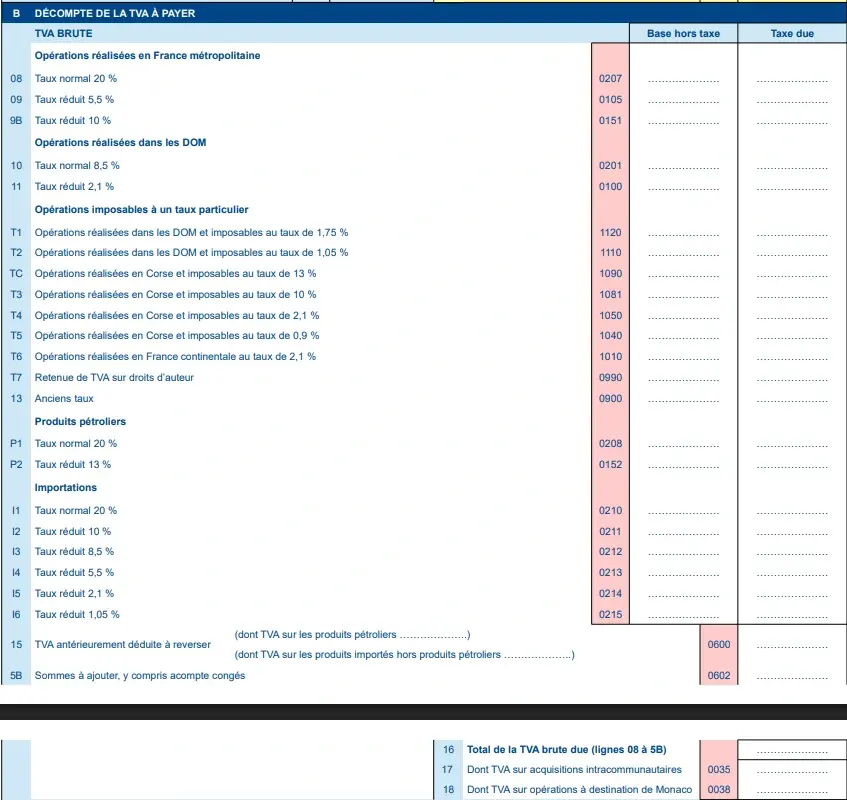

Cette partie est divisée en deux sections : la TVA collectée et la TVA déductible.

Vous devez répartir le chiffre d’affaires déclaré en ligne 1 entre les différents taux de TVA :

Lignes 8 à 14 : ici, indiquez la base imposable et la TVA correspondante pour chaque taux applicable (20%, 10%, 5,5%…).

Ligne 15 : ajustement si vous avez déduit plus de TVA que prévu lors de la période précédente.

Ligne 17 : TVA liée aux acquisitions intracommunautaires (ligne 3 du cadre A).

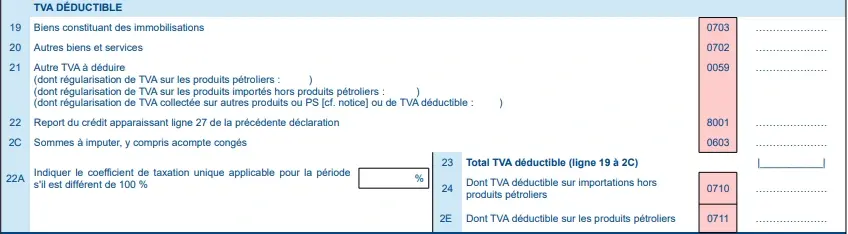

Ensuite, renseignez la TVA que vous pouvez récupérer :

Ligne 20 : TVA déductible sur vos achats courants (hors investissements).

Ligne 21 : reliquats de TVA collectée de la période précédente.

Ligne 22 : crédit de TVA restant à reporter du mois précédent.

Enfin, vous devez faire la différence entre la TVA collectée et la TVA déductible. Pour ce faire, il vous suffit simplement de soustraire le montant de la ligne 23 (TVA déductible) de celui de la ligne 16 (TVA collectée).

Si le résultat est positif, vous devez payer ce montant.

Si le résultat est négatif, vous disposez d’un crédit de TVA, qui pourra être reporté sur la déclaration suivante ou faire l’objet d’une demande de remboursement (sous conditions).

Une fois ces étapes complétées, le formulaire CA3 calcule automatiquement le solde. Il ne reste plus qu’à valider et passer à l’étape d’envoi.

L’envoi du formulaire CA3 s’effectue uniquement en ligne, via l’espace professionnel sur impots.gouv.fr. Une fois rempli, le système calcule automatiquement le montant à payer et permet de régler la TVA par télépaiement.

Pour de nombreux entrepreneurs, la déclaration CA3 peut sembler complexe et chronophage. C’est pourquoi un expert-comptable en ligne comme Clementine.fr peut prendre en charge l’intégralité du processus : de la saisie des factures jusqu’à la transmission de la déclaration CA3. Cette solution sécurise l’entreprise en cas de contrôle fiscal et permet de gagner un temps précieux pour se concentrer sur son activité.

💡 Prenez dès maintenant rendez-vous avec un expert Clementine.fr pour vous faire accompagner.

La CA3 est une déclaration mensuelle ou trimestrielle de TVA pour les entreprises au régime réel normal, tandis que la CA12 est une déclaration annuelle pour celles au régime réel simplifié.

Vous passez de la CA12 à la CA3 lorsque votre chiffre d’affaires dépasse les seuils du régime simplifié ou si vous optez volontairement pour le régime réel normal de TVA.

Article écrit par Clementine

Simplifiez votre compta avec un expert-comptable à vos côtés

Se faire accompagner

Vous gérez une SCI soumise à l'impôt sur le revenu ? Le formulaire 2072 constitue votre obligation fiscale annuelle incontournable. Ce document permet de déclarer les revenus fonciers de votre société et de répartir le résultat entre les associés. Mais quelle version choisir ? Comment le remplir correctement ? Quelles charges pouvez-vous déduire ? Découvrez tout ce qu'il faut savoir pour compléter votre formulaire 2072 sans erreur en 2026.

10 min

La franchise en base est souvent présentée comme un avantage pour les entrepreneurs, mais savez-vous vraiment ce qu’elle implique au quotidien ? Ce régime permet de facturer sans TVA, à condition de respecter certains seuils et règles bien précis. Pourtant, une mauvaise compréhension peut vite entraîner des erreurs coûteuses pour votre activité.

4 min

Vous lancez votre activité indépendante et vous vous demandez si vous relevez des BIC ou des BNC ? Cette distinction détermine votre régime fiscal, vos obligations comptables et le montant de vos impôts. BIC ou BNC : la différence repose sur la nature de votre activité.

10 min